Em nossa última publicação, destacamos a importância do investimento em verticalização como forma de fortalecimento de marca e gestão de custos para as operadoras de saúde. Mostramos os benefícios dessa estratégia e trouxemos cases de sucesso em verticalização dentro do Sistema Unimed.

Uma das etapas principais para a formulação deste plano de verticalização é o estudo que o antecede, de viabilidade econômica. Sem um estudo de viabilidade bem embasado, projetos são superdimensionados (e consumidos pela ociosidade) ou subdimensionados (e consumidos pelos altos custos), impactando os resultados da operadora controladora. Parte deste estudo, avalia qual o modelo de captação de recursos que maximize o valor do projeto.

Como o modelo de captação impacta no valor do projeto? Saiba quais são os principais modelos para captação de recursos de grandes projetos na saúde:

1. Financiamento junto a instituições bancárias (dívida):

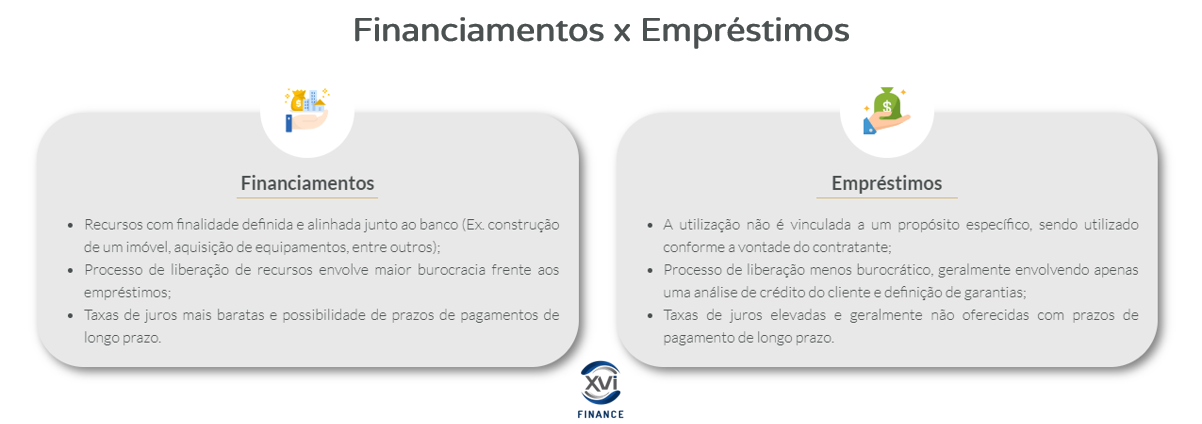

Muitas vezes o termo financiamento tem uma conotação negativa, havendo uma incorreta comparação a um empréstimo, que por sua vez transmite a ideia de um recurso caro e que por muitas vezes é o responsável pelo insucesso de muitas empresas. Abaixo, elencamos algumas diferenças entre as duas modalidades:

Portanto, o financiamento é um modelo para angariar fundos a um baixo custo de capital (aprofundaremos neste conceito em nossa próxima publicação) para projetos de investimento corporativos, que visam obter ganhos a médio e longo prazo. Estes projetos, deverão gerar resultados suficientes para honrar com os juros e amortizações da dívida ao longo dos meses e anos. Quanto melhor estruturado o projeto, menor será o custo de captação. Para este modelo, deverão ser ultrapassados os seguintes passos:

- Pleito de crédito e avaliação do histórico operacional da companhia tomadora;

- Análise de balanços e estudos realizados;

- Levantamento das documentações;

- Liberação do crédito pleiteado.

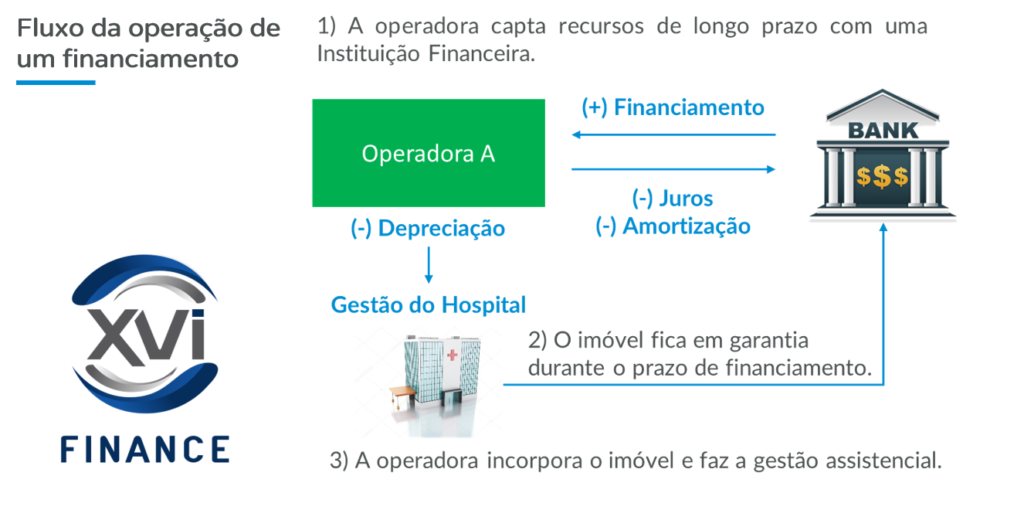

Esse processo pode durar meses ou até anos, dependendo da instituição de crédito selecionada (bancos de fomento costumam ter um processo mais moroso de liberação). O fluxo da dívida para construção de um hospital ocorre da seguinte forma:

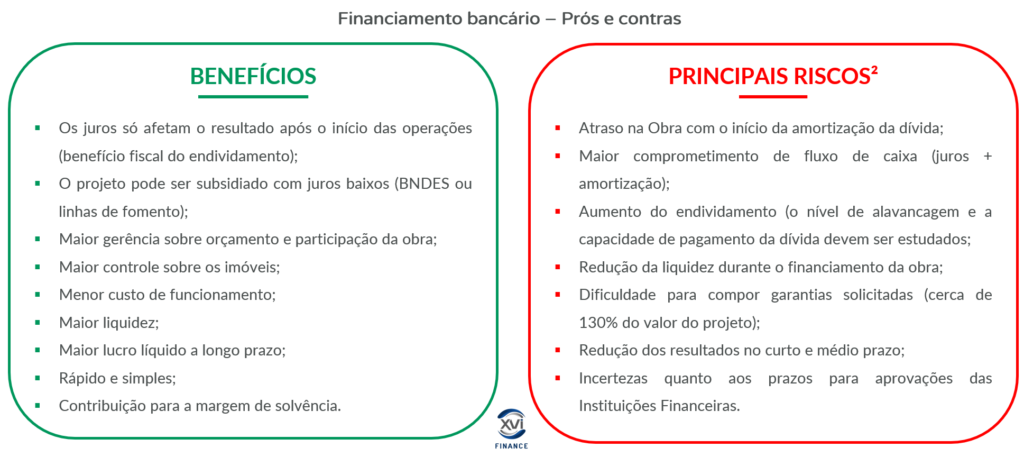

Quais os prós e contras do modelo?

As linhas de financiamento são, portanto, excelentes opções, mas desde que corretamente estruturadas e adequadas ao projeto em questão. O mercado oferece uma gama de linhas de financiamento que variam desde linhas de Fundos Constitucionais, linhas específicas de bancos de fomento (tais como BNDES, Desenvolve São Paulo, entre outros) e comerciais, até linhas de promoção a inovação de instituições como CNPq (Conselho Nacional de Desenvolvimento Científico). Conheça a metodologia XVI Finance de Estruturação Financeira para Captação de Recursos:

2. Fundo de Investimento Imobiliário (FII):

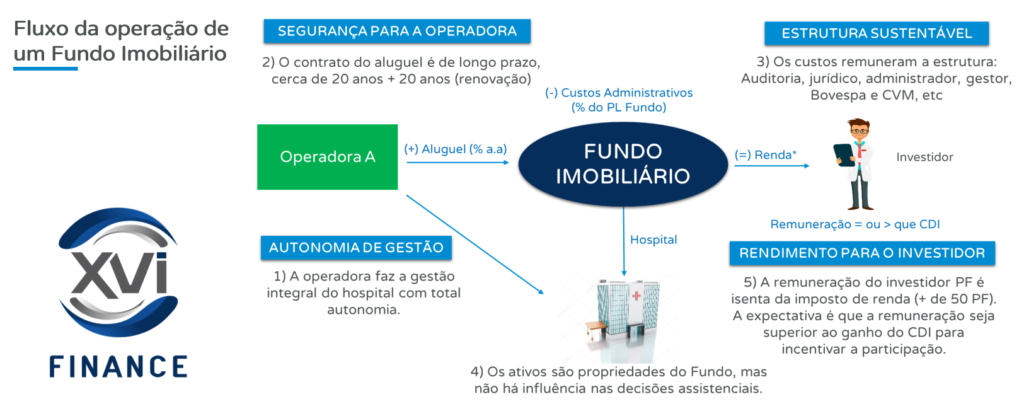

O Fundo de Investimento Imobiliário é um instrumento do mercado financeiro utilizado para desenvolvimento de projetos imobiliários. O fundo é regulado pela Comissão de Valores Mobiliários (CVM) e pode ser negociado na bolsa de valores.

A constituição de um Fundo de Investimento Imobiliário para a construção de um Hospital (e outros imóveis assistenciais) permite o desenvolvimento do projeto sem constituir dívida ou imobilizar a operadora. Nesta estrutura financeira é possível reunir um grupo de investidores para realizar o projeto, como outras empresas, pessoas físicas e outros interessados no projeto (no caso de Unimedes, cooperados e outras cooperativas):

Esse modelo, possibilita liquidez para os proprietários de cotas, que podem vender suas participações por meio de um home broker. O cotista recebe um aluguel, em forma de dividendo, proporcional à sua participação todo mês. Vale destacar que as cotas são de renda variável e podem se valorizar ou desvalorizar.

A operadora pode realizar um contrato atípico de aluguel, garantindo a utilização do imóvel por um longo período. Os investidores, por sua vez, são remunerados com a distribuição do resultado do fundo, obtido com as receitas de locação deduzidas dos custos operacionais do fundo. Para a estruturação do fundo, deverão ser ultrapassados os seguintes passos:

- Realização de concorrência entre todos os agentes necessários;

- Desenvolvimento da Estratégia do Fundo;

- Apresentação do projeto para investidores, cooperados, conselhos fiscais e outros;

- Coordenação das atividades e contratações necessárias;

- Implantação do projeto.

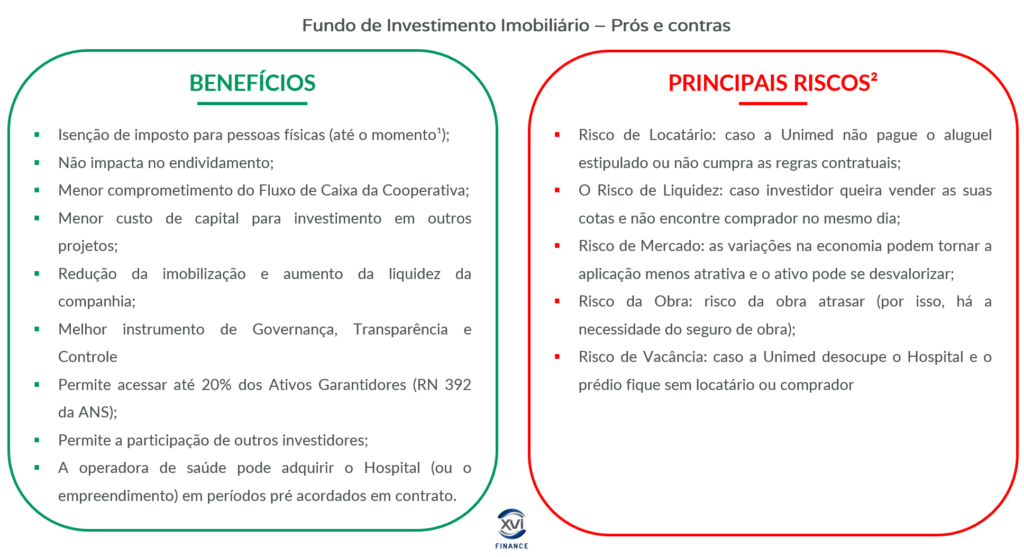

Quais os prós e contras do modelo?

Conheça a metodologia XVI Finance para Estruturação de Fundos de Investimentos Imobiliários:

3. Holding:

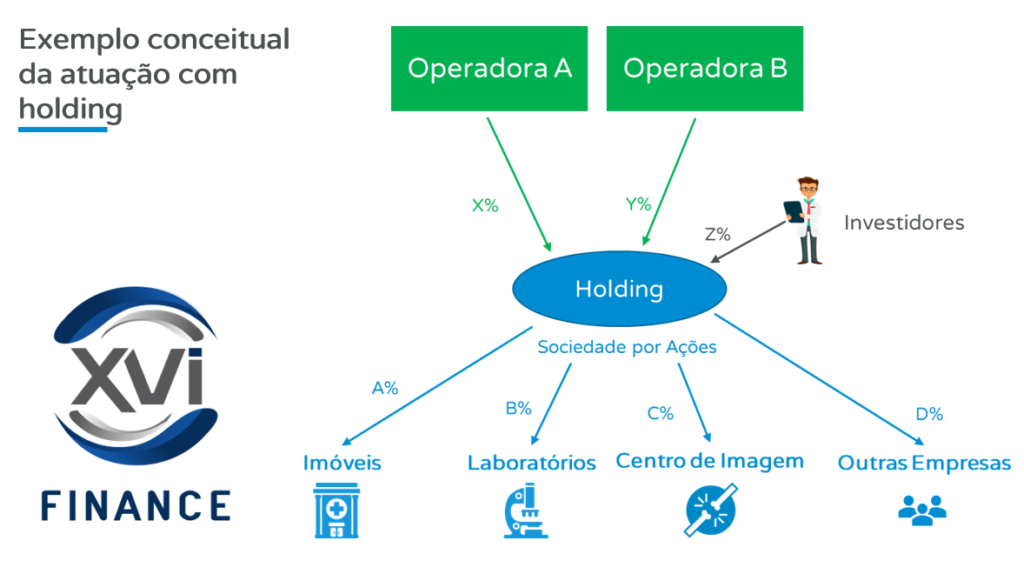

Neste formato, é criada uma empresa (no caso do Sistema Unimed, o melhor formato é o de Sociedade por Ações, Lei n° 6.404/1976) que controla ou mantém outras empresas ou ativos, em qualquer setor, seja por ações ou quotas. Existem três tipos de Holdings:

- Patrimonial: centraliza a propriedade dos imóveis, recebendo uma receita patrimonial com locação e/ou venda de imóveis;

- Participações: realiza a participação societária em outras empresas, recebendo uma receita com os resultados das empresas investidas;

- Mista: detém imóveis e participações societárias, recebendo receita com locação, venda de ativos e resultado com as empresas investidas.

Ou seja, uma holding pode ser constituída para deter o patrimônio do imóvel (no caso, um hospital) e alugá-lo para terceiros (no caso, a própria operadora). Destaca-se que a holding, diferentemente do FII, permite a empresa constituinte investir indiretamente em outras companhias.

A participação de outros agentes no controle da holding, facilita a captação de recursos. Em um Hospital Unimed, por exemplo, outras Unimedes, médicos cooperados e outras empresas podem deter cotas ou ações da sociedade. Além disso, a holding permite realizar diferentes sociedades com participações distintas para cada investimento. As decisões nos projetos investidos são realizadas conforme suas respectivas participações societárias. Na imagem abaixo, essa operação fica mais clara:

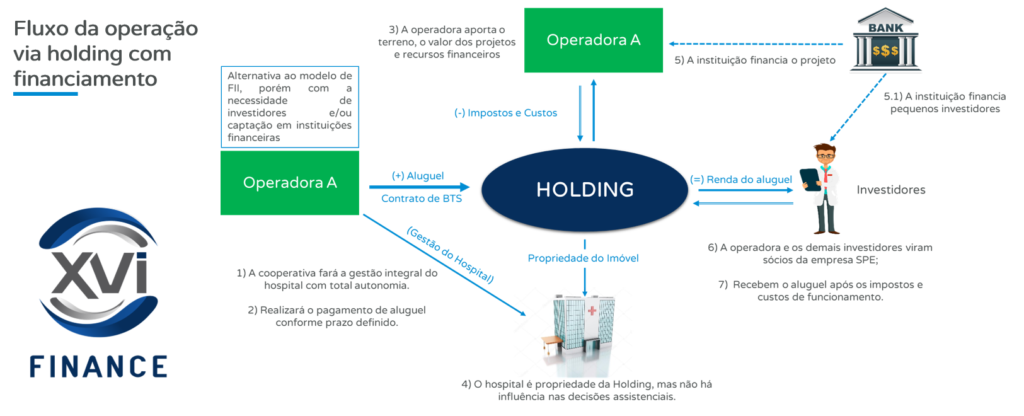

A Holding, pode realizar operações de financiamento, alienação de ativos e investimentos. No caso de um hospital, os acionistas ou cotistas da sociedade adquirem o imóvel, e o alugam para a operadora, que pagará um aluguel (que será tributado):

Quais os prós e contras do modelo?

Conheça melhor o modelo de Holding:

E qual o melhor modelo?

O melhor modelo vai depender do momento da empresa e do projeto. Algumas premissas devem ser avaliadas.

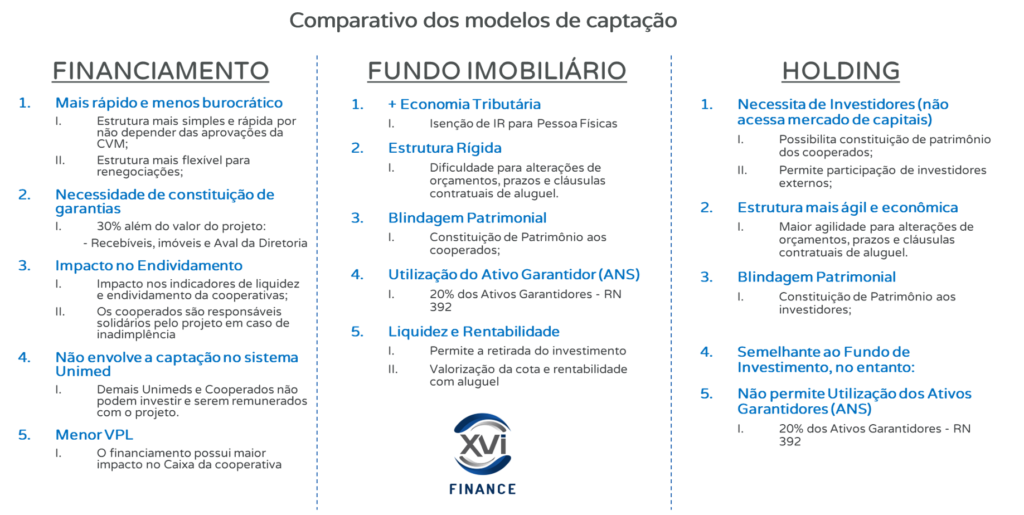

A dívida permite a companhia maximizar o valor de seu projeto devido ao seu baixo custo, permitindo liquidez à companhia. Para projetos com urgência, é uma excelente opção devido sua agilidade para tomada dos recursos e início das obras, além da carência de pagamento nos anos de construção. Assim como o aluguel, a dívida permite um benefício fiscal com a redução da base de cálculo para o IR e CSLL na tributação por Lucro Real. Este é o único modelo em que a companhia fica com o imóvel ao final. Entretanto, a dívida traz um maior risco para a companhia, e devem ser avaliados impactos financeiros e a capacidade de pagamento tanto do projeto, quanto da empresa. Além disso, a opção do endividamento pode elevar o custo de capital para futuras captações para outros projetos.

O Fundo de Investimento Imobiliário é uma excelente possibilidade, que permite liquidez e não endividamento para a companhia, e no caso das Unimedes, permitem a participação direta dos cooperados no projeto. Entretanto, o FII tem um alto custo fixo e pode ser inviável para pequenos projetos (nestes casos, é possível a inclusão de outros projetos menores para diluição dos custos). Além disso, há a possibilidade de inclusão do imóvel em um FII já constituído. Nos Fundos Imobiliários, a companhia não fica com o imóvel e pagará aluguel no período estipulado pelo contrato (com possibilidade de renovação pré-acordada).

Por fim, a holding permite agilidade no processo de tomada de decisão para operações com maior senso de urgência, permitindo liquidez para a companhia, que não imobiliza seu capital, além de envolver outros agentes no projeto. Entretanto, em comparação a captação via FII, os custos com tributação são maiores e a liquidez das cotas é menor, sendo mais difícil angariar recursos para o projeto. Vale destaca, que os outros modelos não devem restringir a operadora a possuir uma holding, que é uma importante ferramenta para construção de diferenciais estratégicos em outros projetos.

A tomada de decisão sobre um modelo, não necessariamente exclui a possibilidade de outro. Em situações em que o custo da tomada de crédito é baixo e há urgência para a operacionalização do projeto, a companhia pode financiar a construção do imóvel e, quando pronto e operando, “vendê-lo” para o FII. Neste modelo, a operadora fica com o “ganho” na valorização do imóvel e tem um fundo mais chamativo para investidores, pois já teria um imóvel pagando aluguel.

Além dos modelos aqui destacados, existem alguns outros instrumentos financeiros que podem ser utilizados pelas operadoras, tais como Certificados de Recebíveis Imobiliários (CRI) ou Debêntures. Como são modelos inovadores e ainda pouco utilizados entre as operadoras de saúde, vale um artigo específico para este tema.

Por que não utilizar capital próprio?

Este é um tema polêmico e diverge opiniões, mas a matemática explica. Em nossa próxima publicação, mostraremos o porquê a dívida tem um menor custo que o capital próprio, e como isso impacta no valor do projeto.

¹Recentemente foi proposta uma reforma tributária pelo governo federal que alteraria a tributação dos dividendos, acabando com a isenção de impostos para pessoas físicas, passando para 15% de carga tributária, e reduzindo a tributação de pessoa jurídica de 20 para 15%. Do ponto de vista da operadora de saúde, a alteração pode facilitar o acesso a capital junto a investidores pessoas jurídicas, que são os mais representativos em um fundo. A reforma também afeta as holdings, pois propõe tributar em 20% a distribuição dos resultados. Vale citar que, em caso de tributação sobre dividendos e demais produtos financeiros, o FII continuará sendo vantajoso do ponto de vista fiscal.

²Neste estudo, foram elencados os principais riscos de cada decisão de captação, entretanto, existem dezenas de outros riscos que são assumidos em cada modelo.

O que você achou disso?

Clique nas estrelas

Média da classificação 4.8 / 5. Número de votos: 9

Nenhum voto até agora! Seja o primeiro a avaliar este post.

Lamentamos que este post não tenha sido útil para você!

Vamos melhorar este post!

Diga-nos, como podemos melhorar este post?