“Ou você tem uma estratégia própria ou então é parte da estratégia de alguém” – (Alvin Toffler).

Com o enfraquecimento do SUS nos últimos anos, passando pela abertura do setor para investimento estrangeiro em 2015 e pela pandemia que teve início em 2020, a saúde suplementar brasileira tem passado por intensas mudanças de dinâmica. A consolidação do setor é a tendência mais destacada em nossos estudos recentes. A consolidação é capitaneada por empresas mais eficientes em detrimento das menos eficientes e no setor de saúde, a principal diretriz para alcançar a eficiência dos custos é a verticalização das operações.

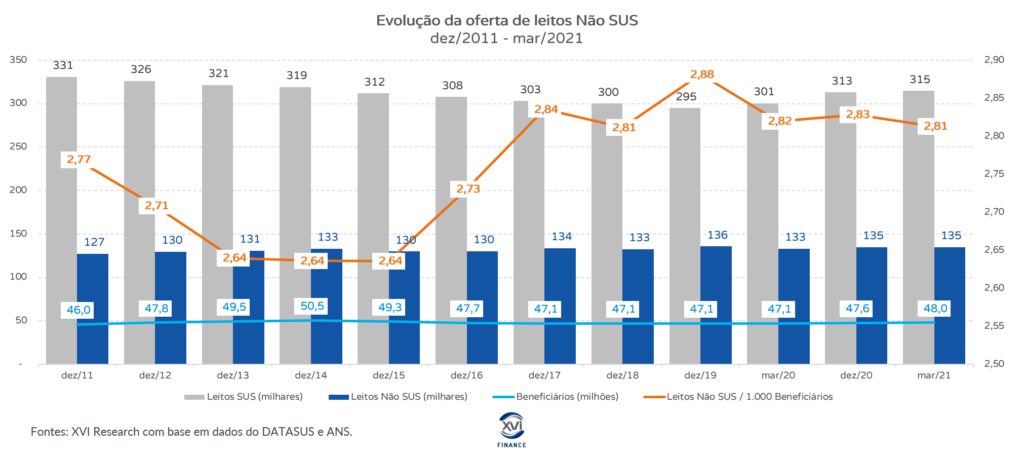

No gráfico abaixo essa tendência fica mais visível. Em um cenário de redução de leitos públicos (com exceção aos anos de pandemia), houve um aumento da oferta de leitos Não SUS mesmo com a estabilidade no número de beneficiários de planos de saúde nos últimos anos:

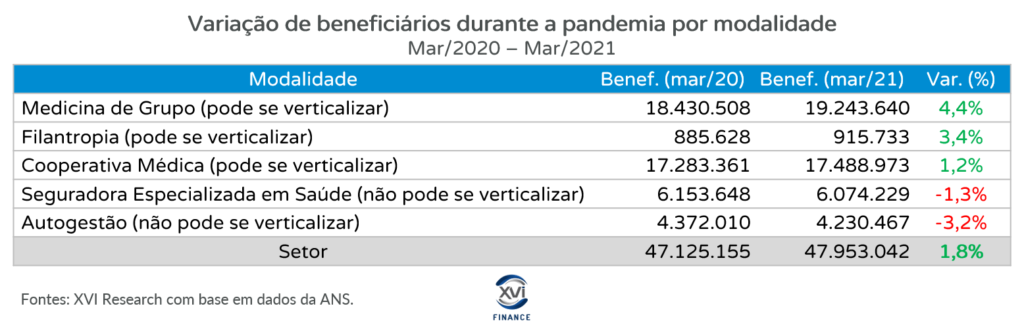

Nesse período, foi visto um aumento do índice de leitos Não SUS para cada 1.000 beneficiários de planos de saúde (atingindo a máxima de 2,88 em 2019). Para a população sem planos de saúde, que dependem do SUS, o indicador se reduziu de 2,2 em 2011 para 1,8 em 2019. As consequências foram evidenciadas durante a pandemia, quando a oferta de leitos públicos se mostrou insuficiente, e elevou a demanda da população por planos de saúde. Operadoras verticalizadas com hospital próprio aproveitaram esse diferencial competitivo:

Como mostramos em março, os principais agentes consolidadores aumentaram sua verticalização. A Hapvida aumentou de 0,75 para 0,87 leitos para cada mil beneficiários entre 2019 e 2020, enquanto NotreDame Intermédica aumentou de 0,83 para 0,85 (sem considerar as recentes aquisições das operadoras). O Grupo Athena, que passa por forte crescimento de carteira em nível nacional, também expande sua verticalização com frequentes anúncios de aquisições e construções de novos hospitais.

Outras empresas do segmento também são agentes no movimento de verticalização de suas operações, como o Grupo D’Or que aumentou sua participação no capital da administradora de benefícios Qualicorp, e a Dasa que recentemente comprou um hospital na Bahia.

Como o Sistema Unimed tem se posicionado?

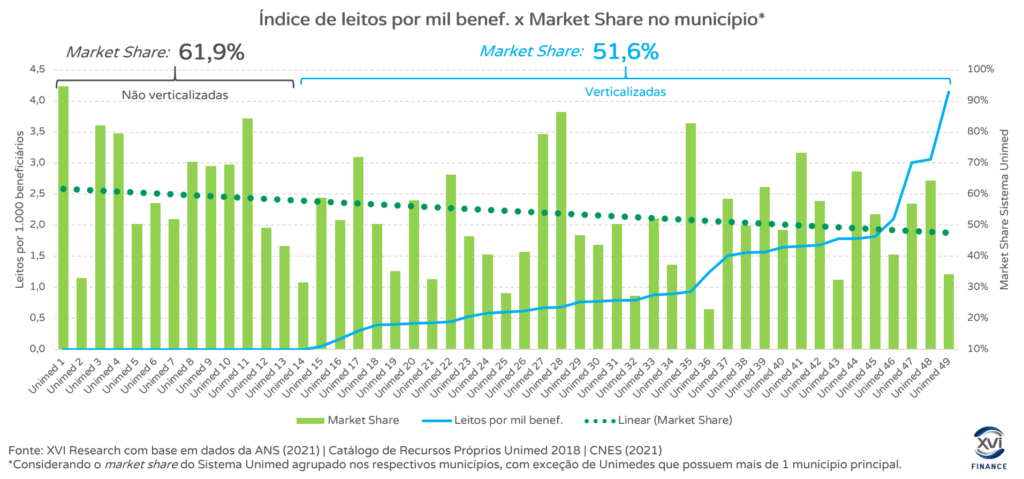

Diante do fortalecimento e da entrada de novos players no setor, a principal marca da saúde suplementar tem se movimentado para fazer frente às ameaças. Nos últimos anos, o Sistema Unimed tem anunciado dezenas de projetos de construção e/ou aquisição de hospitais e outros recursos assistenciais. Hoje, o Sistema Unimed possui mais de 130 hospitais próprios, sem considerar os hospitais em construção.

Olhando para as 49 maiores cooperativas do país (em receitas operacionais), uma tendência tem sido notada. As cooperativas em ambiente de maior concorrência, com menor market share em seus municípios sede, buscam na verticalização um diferencial competitivo para se manter no mercado:

Entre março de 2012 e março de 2021, o Sistema Unimed perdeu 0,5 pontos percentuais de market share no Brasil. As cooperativas perderam mercado em 16 das 27 unidades federativas do país. Apenas na região Sul e no Nordeste, o Sistema apresentou crescimento no período. Entretanto, com o aumento da concorrência em ambas as regiões nos últimos meses, as Unimedes locais terão novos desafios pela frente.

E qual o impacto financeiro da verticalização nos indicadores financeiros dessas cooperativas?

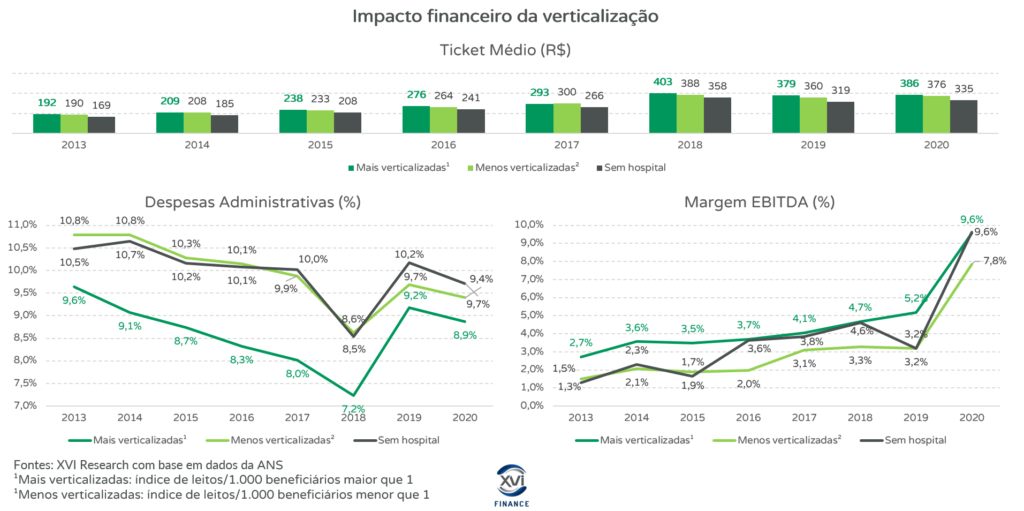

Segundo dados divulgados pela ANS, agrupando as 49 maiores cooperativas do país em três grupos, sendo:

- Grupo 1) Cooperativas mais verticalizadas (com índice de leitos / 1.000 beneficiários maior que 1);

- Grupo 2) Cooperativas menos verticalizadas (com índice menor que 1);

- Grupo 3) Cooperativas sem hospital (com índice zero). Temos que as cooperativas mais verticalizadas apresentam indicadores financeiros superiores aos demais grupos.

As cooperativas mais verticalizadas possuem ticket médio superior, com margens administrativas menores e maiores resultados operacionais. As cooperativas menos verticalizadas e as cooperativas sem hospital, apresentam indicadores similares. Destacamos aqui, que a verticalização depende de sólidas premissas de absorção do empreendimento para ser viável. Hospitais subdimensionados ou superdimensionados podem trazer impactos negativos para as operadoras que não realizaram estudos de viabilidade prévios para melhor embasamento do projeto.

Quais bons exemplos de Unimedes que buscam na verticalização um diferencial competitivo?

1. Unimed Ribeirão Preto:

A Unimed de Ribeirão Preto construiu seu hospital em 2016 para promover seu diferencial frente ao crescimento de seu principal concorrente local, o Grupo São Francisco, recém adquirido pela Hapvida.

Nos anos seguintes à construção, a cooperativa voltou a apresentar crescimento de beneficiários e aumento de seu market share (de 29,8% em 2017 para 32,2% em 2020), enquanto seu principal concorrente passou a perder mercado (de 34,8% em 2017 para 33,2% em 2020).

Além dos impactos concorrenciais, a cooperativa apresentou melhora em seus indicadores financeiros. A sinistralidade se manteve em níveis inferiores à de outras Unimedes de porte semelhante, e conseguiu ganhos de escala, melhorando suas margens operacionais. Recentemente, a Unimed anunciou a ampliação de seu hospital próprio e a aquisição da operação de um de seus principais prestadores, o Hospital São Paulo (a aquisição teve concorrência da Hapvida e Hospital Care, mas a cooperativa obteve sucesso).

2. Unimed Natal:

O mercado de planos de saúde no Rio Grande do Norte é concentrado em Unimed Natal e Hapvida. A cooperativa tem um hospital desde 2004 e nos últimos anos viu sua participação de mercado aumentar, mesmo com a concorrência de uma operadora também verticalizada e capitalizada pelo seu IPO em 2018. Com o aumento da carteira, a cooperativa alcançou ganhos de escala e melhores resultados.

Em 2020, o ambiente de alta competição não foi uma barreira para a entrada de mais um grande player no estado. A Athena Saúde anunciou a entrada no mercado local, com a aquisição do Hospital do Coração e seu plano de saúde, a Humana Saúde. Diante de uma nova concorrente, a cooperativa não perdeu tempo e anunciou seu novo complexo hospitalar.

Com a recente expansão das operadoras verticalizadas para todo o país e o surgimento de novos modelos de negócios concorrentes, como a Sami Saúde, QSaúde e Cartão de Todos, diversas cooperativas de todo o país buscam estudos de viabilidade para seus projetos de verticalização.

Quais os benefícios da verticalização?

Benefícios de competitividade:

- Exposição e fortalecimento da marca

- Ampliação do trabalho médico;

- Oportunidade de lançamento de novos produtos de Rede Própria;

- Promoção da qualidade dos serviços prestados;

- Referência assistencial local.

Benefícios Financeiros:

- Maior poder de negociação com fornecedores;

- Ganho de escala de custos e despesas;

- Eficiência tributária (no caso das cooperativas);

- Novas fontes de receitas (atendimento de outros convênios e particulares).

Vale destacar o impacto da verticalização no ticket médio da operadora. A redução dos custos, permite a uma redução do ticket médio para aumentar a competitividade da operadora. Ou também, a verticalização justificaria um eventual aumento de ticker médio pela diferença na qualidade assistencial prestada e acesso aos recursos próprios. Ou seja, a verticalização fornece margem para a operadora direcionar suas estratégias comerciais

E qual o melhor modelo para verticalização, aquisição ou construção?

A viabilidade pode se dar tanto no cenário de construção, quanto no de aquisição. Cada modelo tem seus prós e contras. No geral, o custo de construção pode ser comparado ao custo de aquisição, ambos variam pelo momento ou pela localização, mas podemos nos balizar em alguns valores a mercado:

- Custos para construção: utilizando como base os investimentos divulgados para construção de 11 hospitais Unimedes entre 2011 e 2021, temos uma média de R$5.254 por m² de construção ou R$685.000 por leito;

- Custos para aquisição: como divulgado em dezembro de 2020 pela XVI Finance (Qual o valor de um hospital?), com base em 27 transações de hospitais divulgadas nos últimos anos, o valor pago para aquisição de um hospital é em média R$1,4 milhão por leito ou 1,68 vezes sua Receita (com base em 13 aquisições). Para expurgar o efeito de outliers, a mediana dessas aquisições foi de R$926.000 por leito ou 1,56x a receita do hospital.

Os valores podem indicar que a construção é mais barata, mas o custo não considera a urgência da operadora em construir seu hospital (a construção pode demorar mais de 2 anos), as barreiras de entrada para mais um hospital no município e eventuais oportunidades de mercado. Dependendo do caso, a aquisição pode ser mais interessante.

Qual o melhor modelo de captação de recursos para o investimento?

O estudo de viabilidade atesta se a verticalização é uma boa estratégia para a operadora gerar valor econômico, mas a forma como o projeto será financiado pode maximizar ainda mais esse valor. Você sabe quais modelos de captação de recursos as operadoras podem optar para financiar seus projetos de verticalização? Existe um melhor modelo? O que devo considerar para uma melhor tomada de decisão? Essas são algumas perguntas que responderei em minha próxima publicação.

PS: Todos os dados utilizados para este estudo são dados públicos que foram tratados pelo braço da XVI Finance de Inteligência de Mercado, a XVI Research.

O que você achou disso?

Clique nas estrelas

Média da classificação 4.8 / 5. Número de votos: 11

Nenhum voto até agora! Seja o primeiro a avaliar este post.

Lamentamos que este post não tenha sido útil para você!

Vamos melhorar este post!

Diga-nos, como podemos melhorar este post?