“Com a alta pulverização do mercado, ou você vira caça ou você vira caçador”, Guilherme Benchimol.

Recentemente tornou-se comum vermos nos jornais e blogs notícias sobre grandes aquisições realizadas pelas operadoras de medicina de grupo, seja de hospitais ou mesmo de carteira de beneficiários.

E não é só impressão, a medicina de grupo vem aumentando significante sua participação no mercado. A carteira desses grupos aumentou 15,5% nos últimos dez anos frente um crescimento de 4,9% no número total de beneficiários no país. Neste ano, a modalidade alcançou, em setembro, a marca de 39,5% de market share, 4,9 pontos percentuais a mais que em 2015. Essa mudança no mercado requer uma atenção especial, tanto para entendermos o que está acontecendo na saúde suplementar no Brasil quanto para planejarmos o futuro.

As vezes quando lançamos tantos números, à primeira vista, pode parecer confuso e até mesmo maçante. Porém, é muito importante dedicar uma atenção especial a eles. Os números contam histórias, e esses contam uma muito importante, narram a consolidação do setor de saúde .

No Brasil, a tendência global de consolidação da saúde ganhou força nos últimos dois anos, com nítida aceleração após a abertura de capital das empresas Hapvida e Notredame. As fusões e aquisições cresceram 67% no setor desde então.

Antes de falarmos sobre os porquês de a medicina de grupo ser destaque, é importante elucidarmos o que é e quais os motivos que levam as empresas a optarem por esse tipo de estratégia.

Quando falamos de consolidação no setor estamos nos referindo a diminuição de players no mercado, no caso players são as empresas existentes que competem entre si. Nesse cenário as melhores empresas abocanham a maior parcela do market share e conseguem trabalhar com margens otimizadas e crescer de forma acelerada. O processo, frenético e dinâmico, de consolidação ocorre através da união/fusão de duas ou mais empresas, aquisições de outras empresas ou por determinação de liquidação pela ANS.

São vários os fatores que levam uma companhia a aderir as fusões e aquisições como estratégia, sendo as principais: a criação de barreiras de entrada a novos competidores, a expansão territorial, o acesso a inovações e/ou aquisição de novas tecnologias e produtos, a melhoria de desempenho operacional e/ou financeiro e a eliminação da concorrência. No setor de saúde suplementar dois motivos se destacam: a expansão territorial e o acesso as operações da empresa envolvida, com o claro objetivo de capturar os ganhos de escala. Ou seja, quanto maior for a operação, menor será a proporção dos seus fixos e também os custos assistenciais (em virtude do crescimento poder de negociação e diluição dos riscos assistenciais)

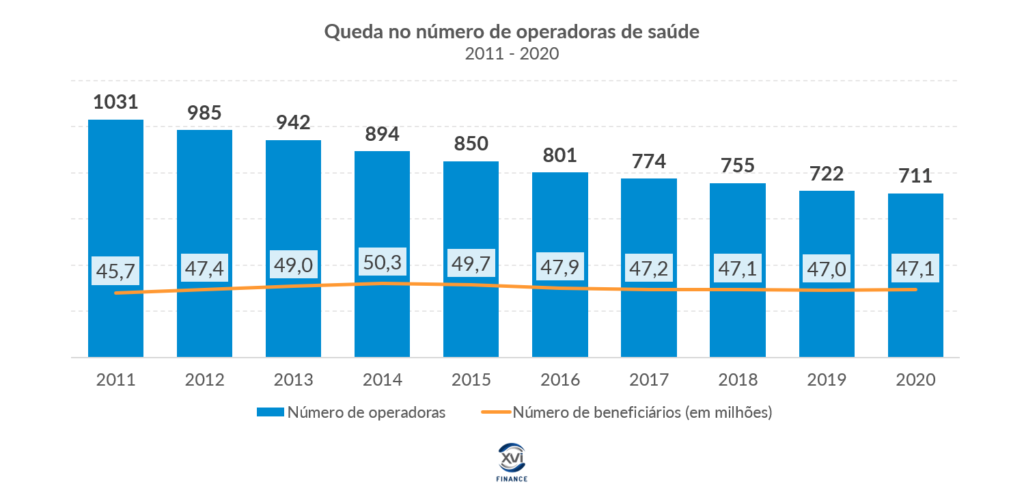

Esse fenômeno pode ser confirmado analisando o número de operadoras atuantes no país. De 2011 a 2020, o número de operadoras decresceu 31,4%, consistindo em 711 em setembro deste ano. Talvez você esteja pensando que o mercado pode ter desaquecido e expelido as empresas de menor porte, porém o número de beneficiários neste período variou negativamente apenas 3%, ou seja, a diminuição foi promovida pela consolidação e não por uma retração no setor.

A consolidação pode ser sentida não somente no número de operadoras, no ano passado ¹, estas envolveram desde venda de hospitais, laboratórios de análises clínicas, distribuidoras de materiais médico-hospitalares até grandes operações de operadoras de planos de saúde. Como já mencionei no início, o grande destaque é a medicina de grupo, com ênfase especial para as operadoras de planos de saúde HapVida e NotreDame Intermédica. Vamos voltar um pouco aos números para ilustrar a significância do que estou falando.

Somente nos primeiros nove meses desse ano a Notredame Intermédica realizou 12 aquisições, que compreendeu em um total de 1.097 mil beneficiários e 859 leitos, nos últimos três meses foram 618 mil beneficiários e 588 leitos². Talvez eu ainda não tenha conseguido te convencer sobre a magnitude dos movimentos dessas operadoras, mas garanto que os próximos números darão motivação o suficiente, não apenas para terminar esse texto, mas também para sair pesquisando e devorando pesquisas e estudos sobre o tema.

Preparado?! Então vamos aos números: em um ano a Hapvida aumentou em 1.097 o número de leitos hospitalares, encerrando o terceiro semestre de 2020 com 2.939 leitos, um crescimento de 59,6%. Nesse mesmo período a operadora mais que duplicou as unidades de sua rede própria, a ampliação foi de 102,7%. E quando olhamos para o número de beneficiários, a magnitude dos números não deixa a desejar, o crescimento foi de 48%³.

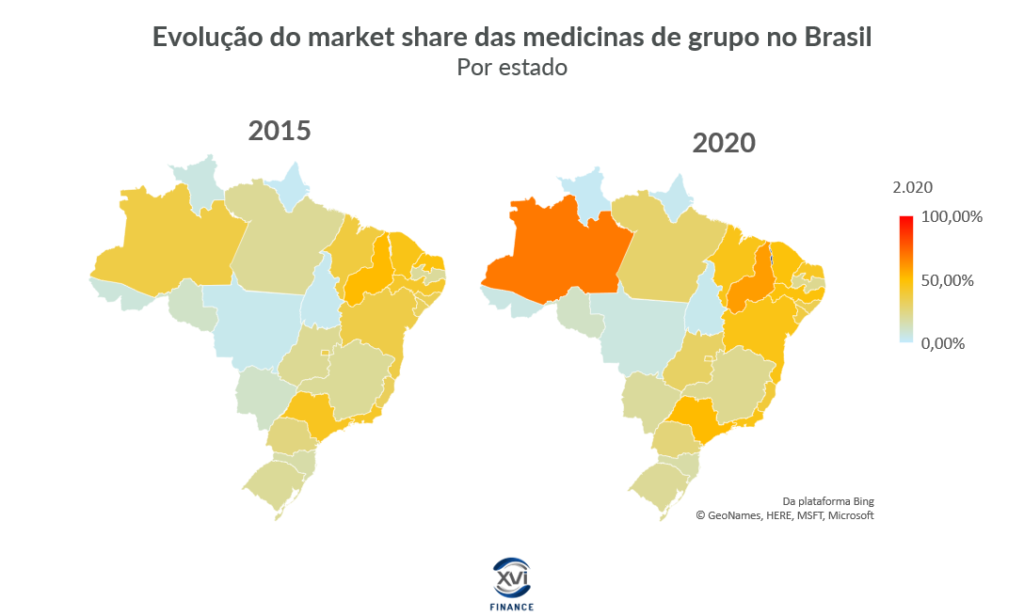

O clichê de que uma imagem vale mais que mil palavras é muito valido, principalmente se essa imagem se tratar de um gráfico. Estampei no mapa do Brasil o market share das medicinas de grupo para que você consiga visualizar a expansão nos últimos anos. Embora as médias não sejam o melhor indicador para observarmos o comportamento de dados dentro de um grupo, representam uma medida muito útil para identificarmos o valor de concentração pelo os números volteiam. O market share médio das medicinas de grupo em 2015 era de 26%, sendo o menor de 2,3%, no Amapá, e o maior de 51,3%, no Piaui. Em 2020, a média de participação no mercado passou para 30,1%, sendo o menor de 2,3%, no Amapá, e o maior de 68,5%, no Amazonas. Ou seja, essas operadoras vêm aumentando sua participação no mercado a nível nacional.

A expansão da Hapvida se concentrou principalmente no Norte, no Centro Oeste e no interior dos estados de Minas Gerais e São Paulo, apenas no último trimestre a operadora adquiriu o Grupo Promed (MG), a Premium Saúde (MG), a Samedh (GO), a Plamheg (GO), o Grupo Santa Filomena (SP) e o hospital materno infantil Sinhá Junqueira (SP). Já as aquisições da NotreDame nesse periódo marcaram a entrada da operadora nos mercados do Paraná, de Santa Catarina e de Minas Gerais.

A história contada por estes números não é apenas a de duas operadoras, mas sobre o destinado da saúde complementar no país. Já falamos aqui sobre os motivos que impulsionam o crescimento inorgânico, você deve estar se perguntando agora sobre como essas operadoras conseguiram alcançar esses resultados. Em 2018 ambas as operadoras abriram capital na bolsa de valores brasileira e levantaram 20 bilhões de reais, vale destacar que parte desse capital ainda está disponível no caixa para novas aquisições. Adicionalmente, com a protelação de procedimentos eletivos ocasionada pela pandemia, a sinistralidade das carteiras diminuiu significativamente neste ano, possibilitando um crescimento do resultado operacional, ou seja, as operadoras possuem hoje um maior poder para a realização de investimentos futuros.

Embora as medicinas de grupo tenham ocupado os holofotes, elas não são as únicas que estão protagonizando o processo de consolidação do setor de saúde. O grupo hospitalar Rede D’Or, após adquirir 39 hospitais, se prepara para o que promete ser a segunda maior oferta pública de ações (IPO) da história no Brasil. A D’Or, de acordo com o prospecto, pode levantar R$ 8,25 bilhões na oferta base. A principal destinação desse montante é o crescimento orgânico através da construção de novos hospitais ou expansão das unidades existentes e a aquisição de novos ativos (hospitais, clínicas oncológicas, corretoras de seguros de saúde). Atualmente a grupo hospitalar conta com 119 hospitais, sendo 8.505 leitos totais e 6.909 leitos operacionais, sendo que o crescimento no número de leitos nos últimos cinco anos foi de 72,7%⁴.

Vale citar também a atuação da holding Hospital Care, que em apenas dois anos passou a dispor de mais 700 leitos de internação, e a da Athena Saúde, que em três anos de existência construiu uma operação com 47 clínicas e prontos atendimentos, 4 operadoras (497 mil beneficiários) e 7 hospitais.

Todos esses dados desenham como o mercado de saúde no Brasil é competitivo e, ao longo dos últimos anos, demonstra sinais de consolidação. Das 713 operadoras existentes hoje no país, muitas serão absorvidas por operadoras mais eficientes. Nesse cenário não basta mais fazer o feijão com arroz, só sobreviverão aquelas empresas que souberem trabalhar de maneira efetiva e eficaz suas vantagens competitivas.

Para ler mais sobre o assunto, acompanhe nosso blog e se inscreva em nossa mailing para receber em primeiras mãos nossos estudos e materiais. Em minha próxima carta focarei exatamente nesse ponto: as principais vantagens competitivas das operadoras de sucesso. Abordarei em detalhes a estratégias e os impactos dela na operação das empresas.

Texto realizado pela analista Julia Lopes.

O que você achou disso?

Clique nas estrelas

Média da classificação 5 / 5. Número de votos: 7

Nenhum voto até agora! Seja o primeiro a avaliar este post.

Lamentamos que este post não tenha sido útil para você!

Vamos melhorar este post!

Diga-nos, como podemos melhorar este post?