Em estudos recentes, mostramos os desafios que o setor de saúde tem passado nos últimos anos. Desde os impactos diretos e indiretos da pandemia, aos recentes choques nas cadeias de suprimentos globais, que levou a uma forte elevação dos custos assistenciais e redução das margens das operadoras de saúde e hospitais. Para confrontar a alta da inflação, bancos centrais em todo o mundo elevaram as taxas de juros, encarecendo o crédito e desacelerando a atividade econômica.

O setor de saúde passa por um momento ímpar em sua história, buscando recuperar as margens e sua sustentabilidade financeira. Vale destacar que a elevação da concorrência, a pressão dos custos e os juros em suas mínimas históricas (em 2020), levaram muitas operadoras a tomarem crédito e/ou realizarem grandes investimentos em projetos de verticalização. Com o recente estreitamento das margens e elevação dos juros, a liquidez é fundamental para garantir a sustentabilidade financeira e o aproveitamento das oportunidades que surgem no setor.

No estudo de hoje, buscaremos explorar as principais estratégias das empresas do setor de saúde para garantir liquidez nesse desafiador momento.

Entenda as estratégias utilizadas pelas OPS diante do prejuízo recente do setor:

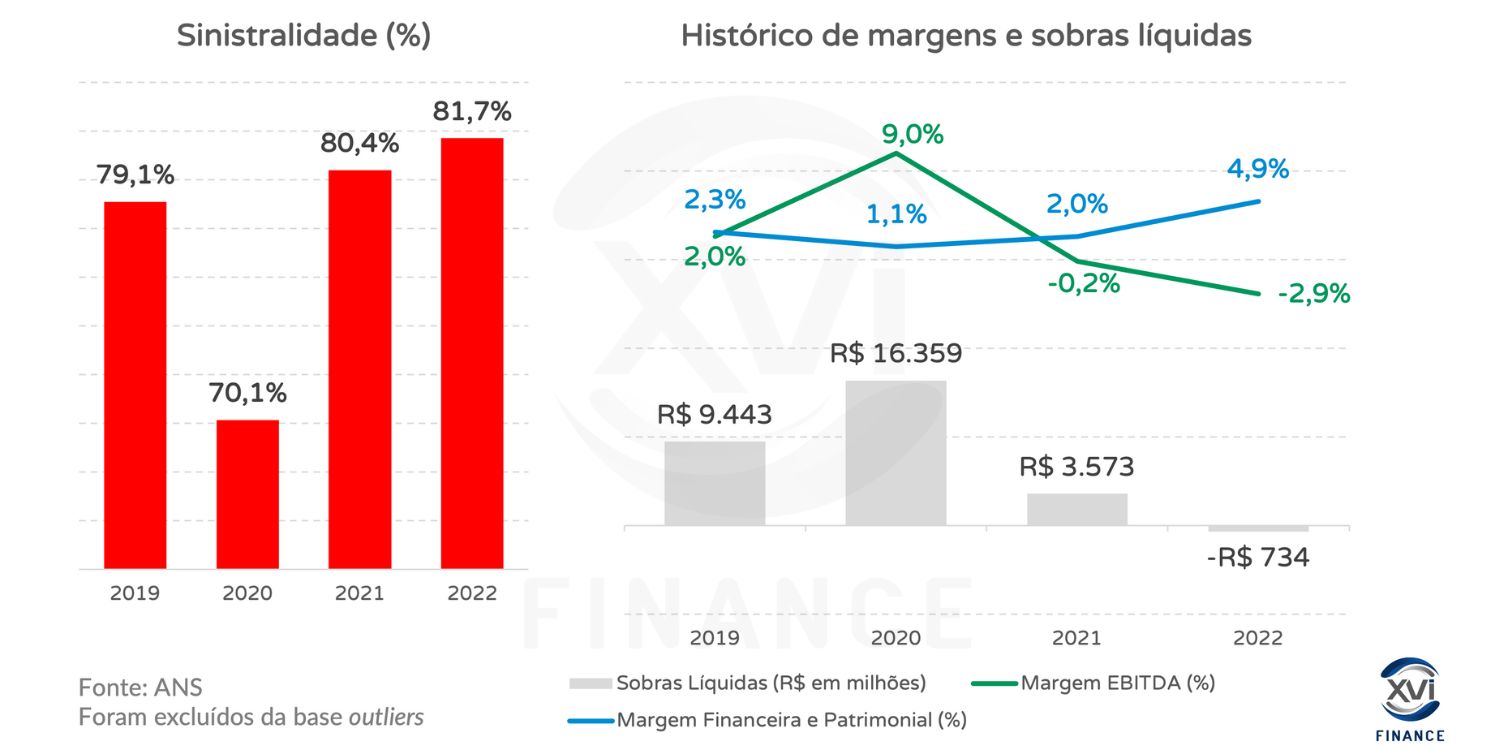

Conforme destacado, a recente elevação da sinistralidade levou as operadoras de saúde a apresentarem prejuízos operacionais (resultado EBITDA). Em 2022, o setor apresentou prejuízo pela primeira vez em décadas. Esse prejuízo foi amenizado em 2022 pelas receitas financeiras geradas pelas aplicações financeiras, em grande parte reservas técnicas, beneficiadas pelo aumento de juros, conforme evidenciado no gráfico abaixo:

Com dois anos registrando resultados operacionais baixos ou negativos, as operadoras têm buscado por diferentes estratégias para a recuperação das margens. Podemos dividir essas estratégias em dois grupos: estratégias para aumentar as receitas e estratégias para a redução dos custos.

Para as operadoras de saúde, a elevação da receita pode ocorrer das seguintes formas: 1) Aumento da venda de planos; 2) Reajuste dos planos; 3) Diversificação da receita. Para os dois primeiros, há importantes barreiras que fogem do controle das operadoras como a sensibilidade à situação econômica do país e da população ocupada, o elevado custo do plano de saúde, causado pela elevada sinistralidade, e a regulação pela ANS do reajuste de planos individuais ou familiares.

Já em relação a redução dos custos, as principais estratégias que o setor tem implementado são: 1) Novos modelos de remuneração médicas; 2) Produtos de atenção primária; 3) Verticalização com recursos próprios; 4) Operações de M&A para ganho de escala; 5) Incorporação de novas tecnologias; e 6) Gestão de dados.

A estratégia dominante do setor de saúde é a verticalização das operações. Em relatório divulgado pela Hapvida (acesse aqui), fica evidente sua priorização. Buscando pelo maior controle de custos, diversas operadoras começaram o processo de verticalização, promovendo altos (e importantes) investimentos que impactam diretamente na estrutura de capital dessas companhias.

Entendendo o impacto da verticalização na estrutura de capital das operadoras:

Naturalmente, por se tratar de empreendimentos assistenciais que demandam estruturas físicas com características específicas, muitas operadoras iniciaram seus investimentos imobiliários. Esse comportamento é visível quando olhamos o índice de imobilização das operadoras de saúde:

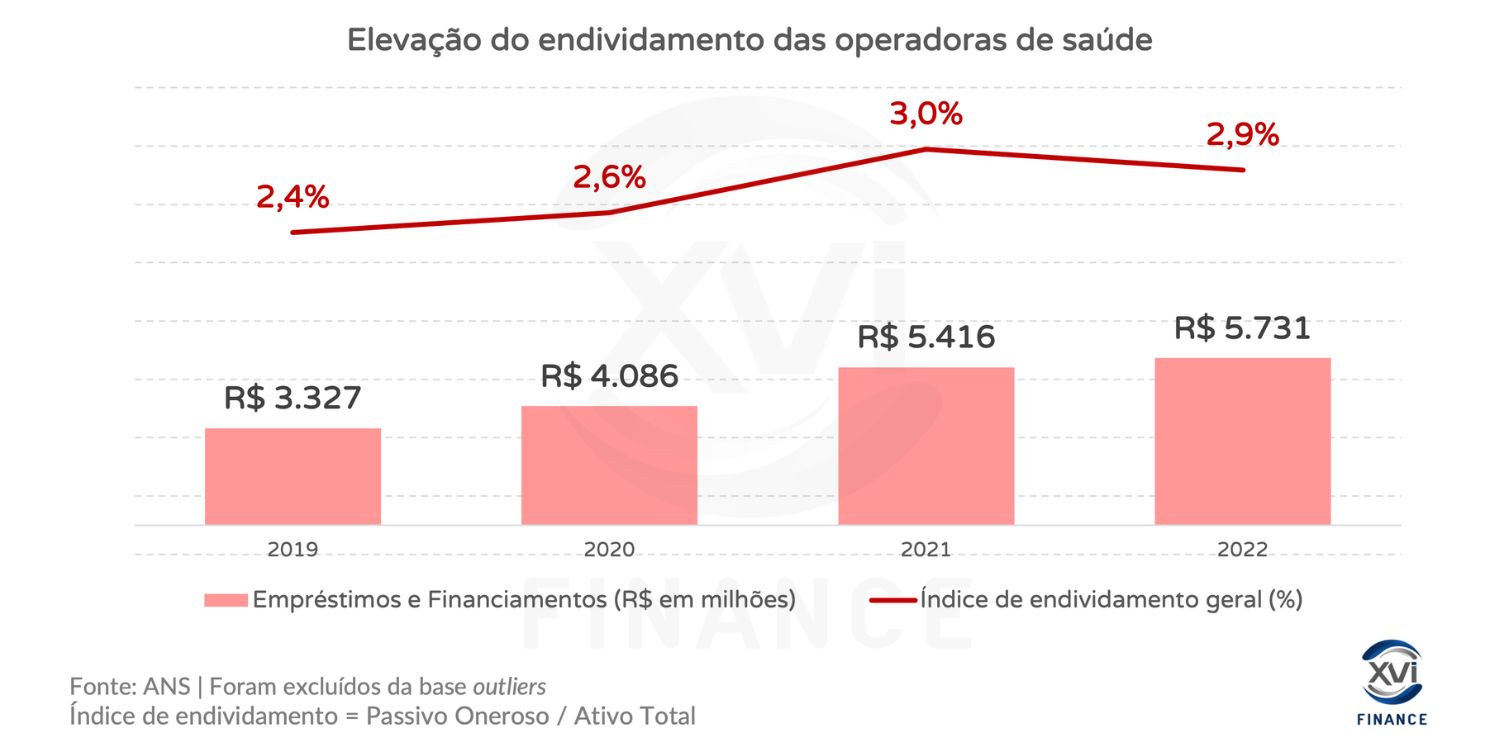

Seja para garantir a capital de giro durante os desafios já mencionados ou para financiamento dos investimentos para a verticalização, a tomada de crédito do setor também se elevou, principalmente com a queda dos juros em 2020:

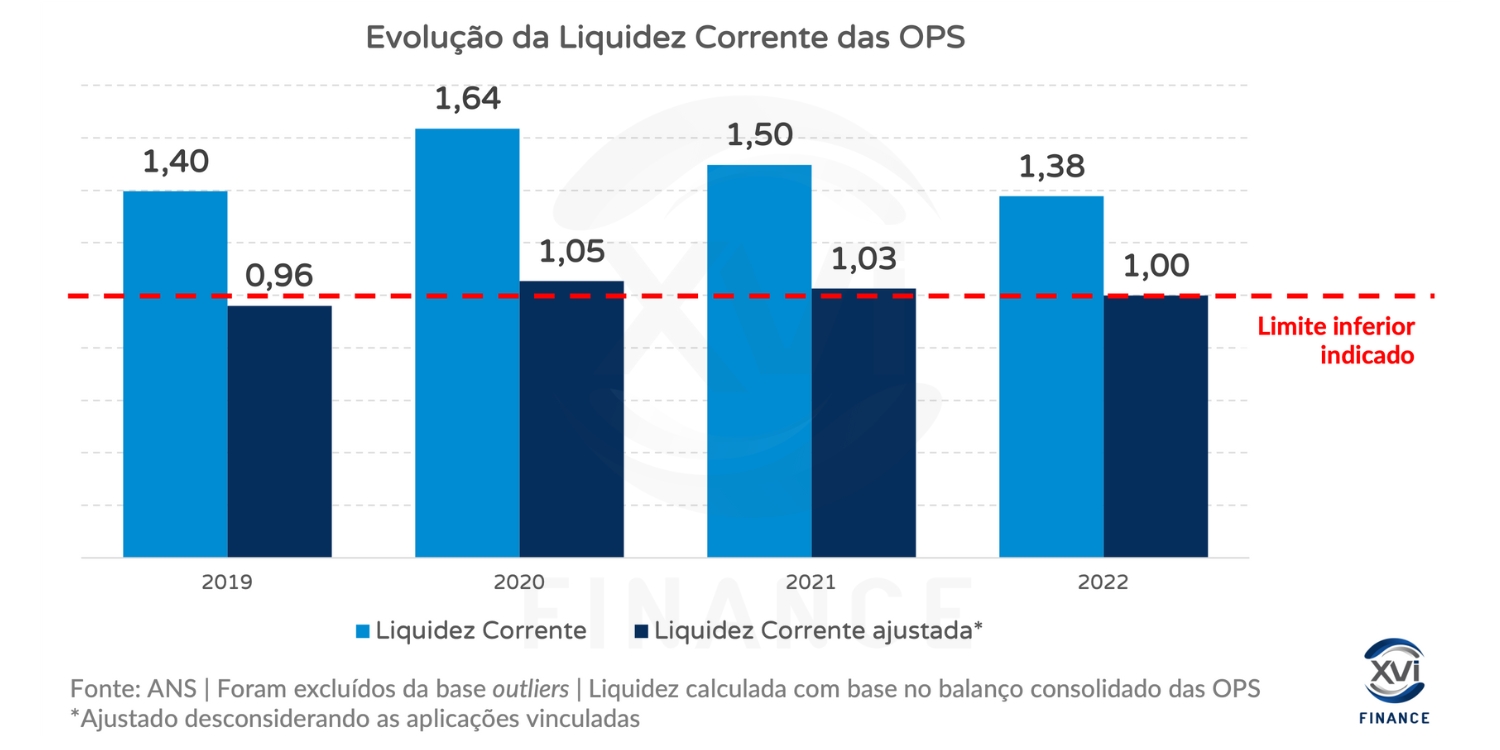

Como consequência, as operadoras têm passado a apresentar uma alteração em sua estrutura de capital. Embora as receitas financeiras tenham aliviado o impacto em caixa após os meses de prejuízos operacionais, a elevação da imobilização e endividamento penalizou a liquidez das operadoras:

O que indica a liquidez corrente? Indica se a companhia tem recursos suficientes para arcar com suas obrigações de curto prazo. Ou seja, quando o indicador calculado está abaixo de 1, indica que a companhia não terá capacidade financeira para honrar seus compromissos de curto prazo. Quando está acima de 1, indica que a companhia terá capacidade.

Portanto, se desconsiderados as aplicações vinculadas, visto que são reservas técnicas não passíveis de liquidação arbitrária, a liquidez do setor está em queda nos últimos anos e atingiu o índice de equilíbrio em 2022. Os dados financeiros de 2023 ainda não foram divulgados no presente momento da realização desse estudo, mas caso indiquem a manutenção do déficit operacional das operadoras, é esperado que esse indicador caia para abaixo dos níveis indicados.

Vale destacar que os índices de liquidez calculados consideram uma consolidação dos balanços de todas as operadoras, não se tratando de uma média (nesse caso, a liquidez também apresenta redução, mas com índices superiores a 1).

Entendendo o impacto da verticalização na estrutura de capital das operadoras:

Diante desse cenário, algumas soluções que a consultoria tem levado para nossos clientes são:

- Aprimoramento da Gestão do Capital de Giro e Fluxo de Caixa: Essa metodologia busca transformar a ferramenta, hoje, utilizada apenas para cumprir requisitos normativos em um instrumento essencial de gestão da operadora. Considerando o atual momento de liquidez do segmento de saúde suplementar, tal informação e seu detalhamento é requisito indispensável a boa gestão. Notadamente, as informações sobre o fluxo de caixa de uma entidade são úteis para proporcionar aos usuários das demonstrações financeiras uma base para avaliar a capacidade da entidade gerar caixa. Além disso, atende às necessidades e demonstra a capacidade da entidade de utilização desses fluxos de caixa para investimentos e pagamento dos compromissos com financiamentos e/ou financiadores do negócio.

- Desmobilização: esse modelo é indicado para empresas que apresentam alta imobilização do capital e baixa liquidez, como é o caso de grupos hospitalares ou operadoras verticalizadas. No caso de empresas já imobilizadas, é possível realizar operações de sales lease back, onde os imóveis assistenciais e/ou administrativos podem ser vendidos para um fundo imobiliário ou para uma holding imobiliária, onde a companhia de compromete a arcar com os custos do aluguel por um período de 10 a 20 anos. Para projetos que ainda não saíram do papel é possível estruturar uma operação de built to suit, onde a empresa reduz em grande parte o capital investido no imóvel e garante liquidez no longo prazo.

- Tomada de crédito de longo prazo: para empresas do setor que estão com sentindo os efeitos do descompasso de caixa e redução da liquidez, buscar por linhas de capital de giro com prazo para pagamento alongado pode ser uma estratégia interessante. O endividamento quando bem estruturado e planejado é benéfico para alavancar a operação e garantir sustentabilidade de um negócio. Em estudos recentes, explicamos a diferença de uma dívida boa e uma dívida ruim e também mostramos qual a estrutura de capital mais indicada para uma operadora de saúde.

- Reestruturação da dívida: essa estratégia é indicada para empresas endividadas e que estão com o fluxo de caixa de curto prazo prejudicado. Nesse caso, é importante a renegociação da dívida, para um modelo mais sustentável e alinhado com a capacidade de pagamento da companhia no longo prazo. Para garantir as melhores condições para o novo crédito, é importante a realização de um estudo projetivo que evidencia como a empresa arcará com os custos do crédito no longo prazo, garantindo maior confiabilidade na tomada de crédito e reduzindo o risco para o banco e, consequentemente, o custo para o tomador. Entenda mais sobre o modelo aqui.

Em momentos de crise surgem grandes oportunidades.

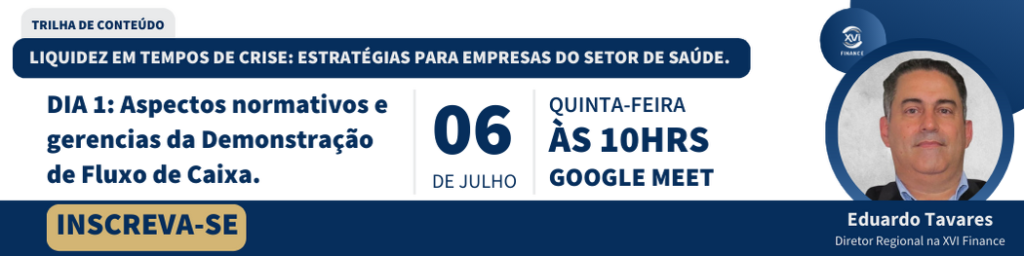

Pensando nisso, preparamos uma trilha de conteúdo com eventos onlines em que apresentaremos os modelos desenvolvidos pela XVI junto aos nossos clientes para garantir liquidez em momentos de crise.

Estes dias de evento serão de grande valor – e direcionados – para gestores, contadores, profissionais das áreas de gestão financeira e controladoria, afim de auxiliá-los nas melhores tomadas de decisões para as empresas do setor de saúde.

Aguardamos você! Inscreva-se:

Para quem tem liquidez, surgem oportunidades:

O momento que é de necessidade para alguns, é oportunidade para outros. Para aquelas empresas que conseguiram manter a sustentabilidade financeira dos últimos anos e acumularam caixa, as principais oportunidades são:

- Operações de M&A: uma das principais estratégias de crescimento dos grandes grupos nos últimos anos foi o crescimento inorgânico, expandindo sua operação por meio de aquisições horizontais (operação com concorrentes) e verticais (operação com fornecedores). Aproveitando da queda dos juros e dos desafios que operadoras e hospitais passaram durante os anos de pandemia, os grandes grupos consolidaram o mercado, buscando por ganhos estratégicos e financeiros que esse tipo de operação gera. No atual momento, embora os juros estejam altos, oportunidades têm surgido e é fundamental que os players do setor estejam atentos.

- Estruturação de um Fundos de Investimentos em Direitos Creditórios (FIDC): esse tipo de instrumento financeiro permite que empresas capitalizadas passem a atuar como um agente financiador de sua rede de fornecedores. O exemplo mais comentado atualmente é na utilização desse instrumento pelas operadoras de saúde para permitirem a antecipação dos recebíveis de seus prestadores, descontando do próprio pagamento pela operadora com o incremento de um juro que é alto para a operadora e baixo para o hospital. Nesse modelo as operadoras garantem maior rentabilidade em suas aplicações e os prestadores um menor custo de crédito que a tomada em um banco. Conheça melhor esse modelo pelo 1º FIDC estruturado no Sistema Unimed, pela gestora XVI Capital.

Nós da XVI Finance atuamos com o setor de saúde há mais de 10 anos, desenvolvendo importantes e inovadores projetos que permearam uma maior sustentabilidade e competitividade para os players do segmento.

Conte conosco, vamos juntos desenvolver o futuro da saúde brasileira.

Eduardo Kfouri Forero

Consultor Sênior

XVI Finance

Prof. Dr. Ulisses Rezende

Sócio Diretor

XVI Finance

O que você achou disso?

Clique nas estrelas

Média da classificação 5 / 5. Número de votos: 5

Nenhum voto até agora! Seja o primeiro a avaliar este post.

Lamentamos que este post não tenha sido útil para você!

Vamos melhorar este post!

Diga-nos, como podemos melhorar este post?