A Amil, operadora de saúde que íntegra o grupo americano UnitedHealth Group (UHG), tem sido foco de especulações após emitir um pedido ao banco BTG de avaliação por possíveis compradores para as suas operações. A movimentação faz parte do plano de ações da UHG, que tem a intenção de reduzir suas operações no país. O assunto foi destaque em grandes portais, mas você sabe o que representa a operação?

O que a venda da Amil representa para a Saúde Suplementar?

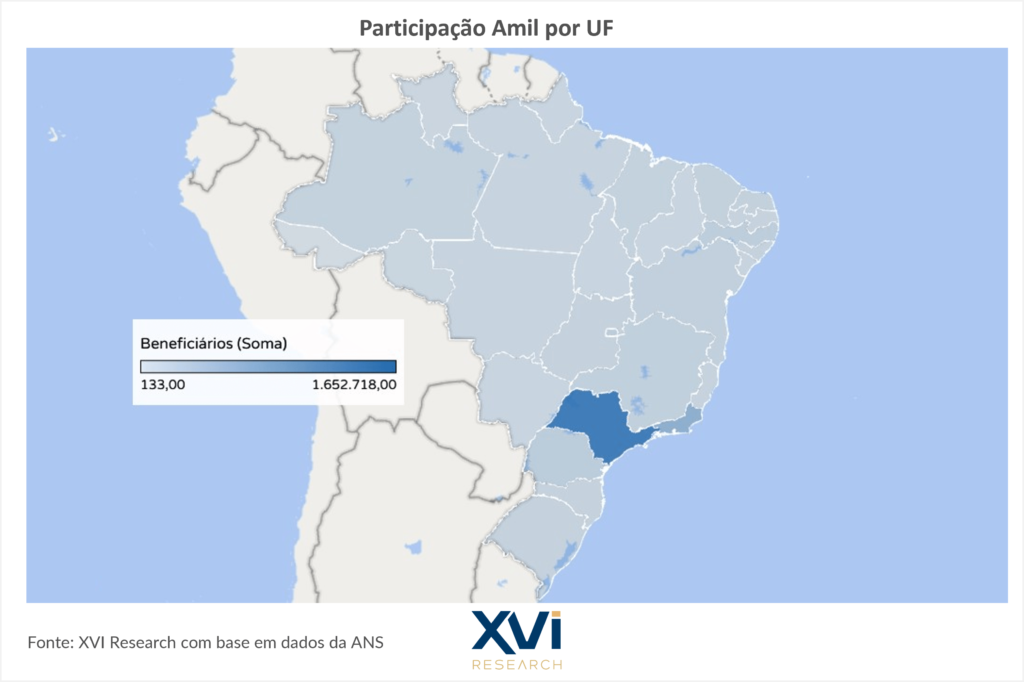

A Amil é a quarta maior operadora de saúde em atividade no Brasil, concentrando aproximadamente 3 milhões de beneficiários de planos médicos, o que representa 6% dos beneficiários de planos de assistência médica do país. A operadora tem como principal foco de atuação a região Sudeste, onde estão 81% de seus beneficiários.

Todos os gráficos desse estudos foram realizados pela XVI Research com base em dados da ANS com o objetivo de obtermos uma melhor análise da carteira de beneficiários da Amil e do impacto da sua venda no setor. Desenvolvemos um painel com análises prévias e com dados que você pode analisar clicando no botão abaixo:

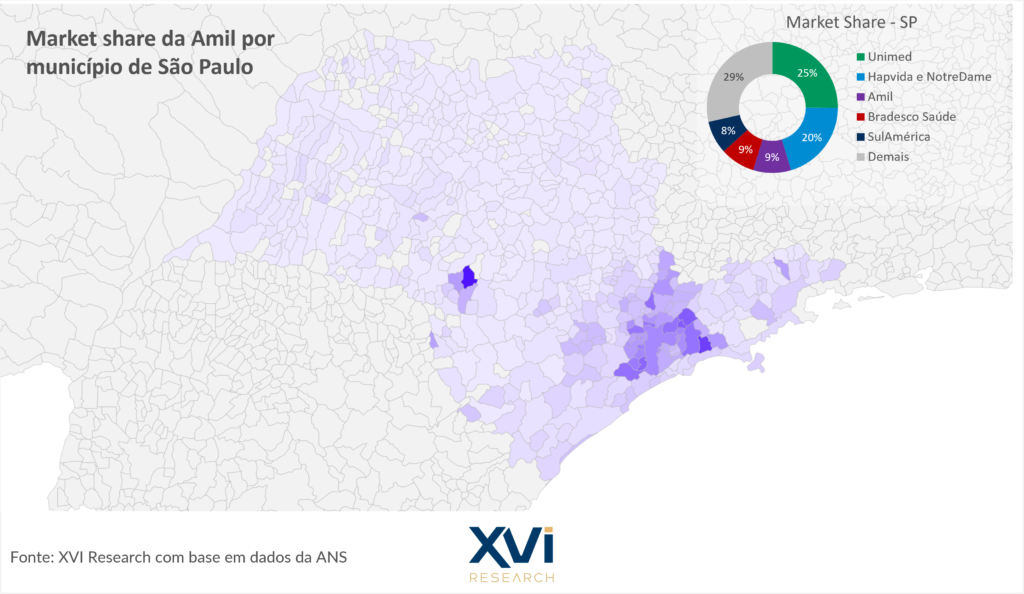

O estado de São Paulo concentra mais da metade da carteira da operadora, cerca de 1,6 milhões de vidas, 9,4% do mercado local. A operadora é o terceiro maior player no estado, atrás do consolidado da Hapvida e NotreDame Intermédica (20,4%) e do Sistema Unimed consolidado (25%).

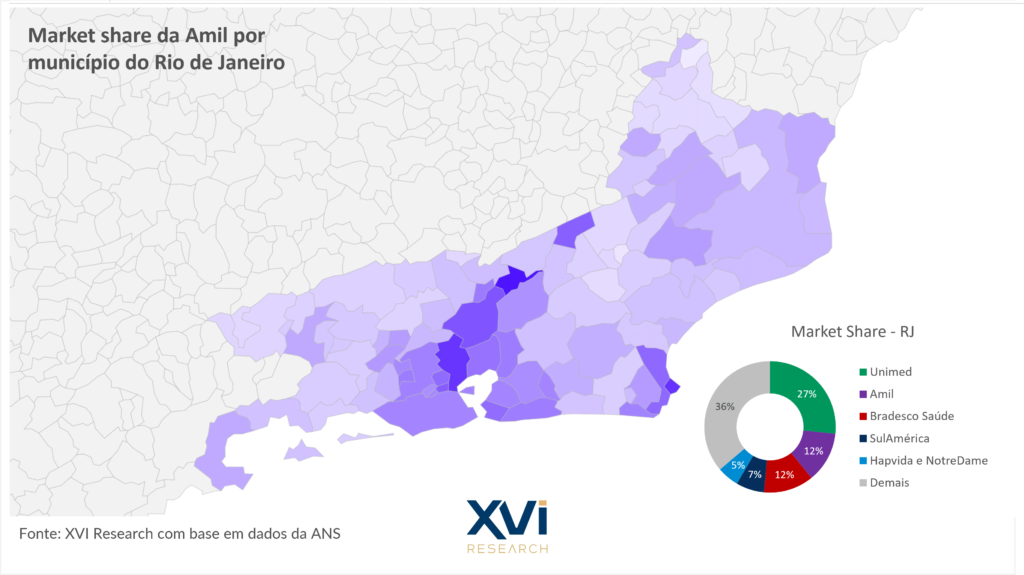

A Amil também tem grande presença no mercado fluminense. Com 23,3% de seus beneficiários concentrados no Rio de Janeiro se estabelece como a segunda maior operadora do estado. Onde, sua participação de mercado é de 13%. Em primeiro lugar, novamente temos o consolidado do Sistema Unimed, com 27% de participação de mercado.

Embora a Amil possua alta participação no mercado, a operadora, que em 2018 era o segundo maior player do setor, passou por uma forte queda no número de beneficiários a partir do segundo semestre de 2016, quando chegou a quase 4 milhões de beneficiários. Com a redução de beneficiários e a elevação do percentual da carteira bem como da sinistralidade, a operadora continuou a amargurar prejuízos operacionais nos últimos anos (com exceção de 2020, devido aos efeitos da pandemia). No vídeo abaixo, é possível ver a movimentação de mercado nos últimos anos:

A venda da Amil segue a tendência de 2021, quando o sudeste foi palco de fusões e aquisições no setor de saúde. O Sudeste é o maior mercado do país com um ambiente de alta competitividade e a tendência de consolidação deve continuar, como ressaltamos constantemente em nossos estudos.

O que está à venda?

Para entender o que será envolvido na operação, é necessário segmentar planos de saúde e recursos assistenciais, uma vez que possíveis adquirentes podem vir a se interessar por apenas um e não pelo outro.

Segundo dados de novembro de 2021, em relação aos beneficiários de planos de assistência médica, 80% dos contratos são de planos coletivos empresariais, seguidos pelos planos individuais com 14% e coletivos por adesão com 6%. Entretanto, cabe ressaltar a recente operação realizada pela Amil, na qual foram transferidos para a operadora Saúde APS aproximadamente 85% dos contratos de planos individuais ou familiares, cerca de 350 mil vidas, distribuídas entre os estados Rio de Janeiro, São Paulo e Paraná. Não foi confirmado o envolvimento de 4 hospitais que estavam à venda junto à carteira. A operação deve representar um fôlego financeiro para a operadora, uma vez que as carteiras eram deficitárias e apresentavam uma alta sinistralidade, segundo o Valor Econômico, devido ao seu elevado percentual de idosos. Para efetuar a transação, a Amil pagou à APS R$3 bilhões, sendo R$800 milhões para reserva técnica.

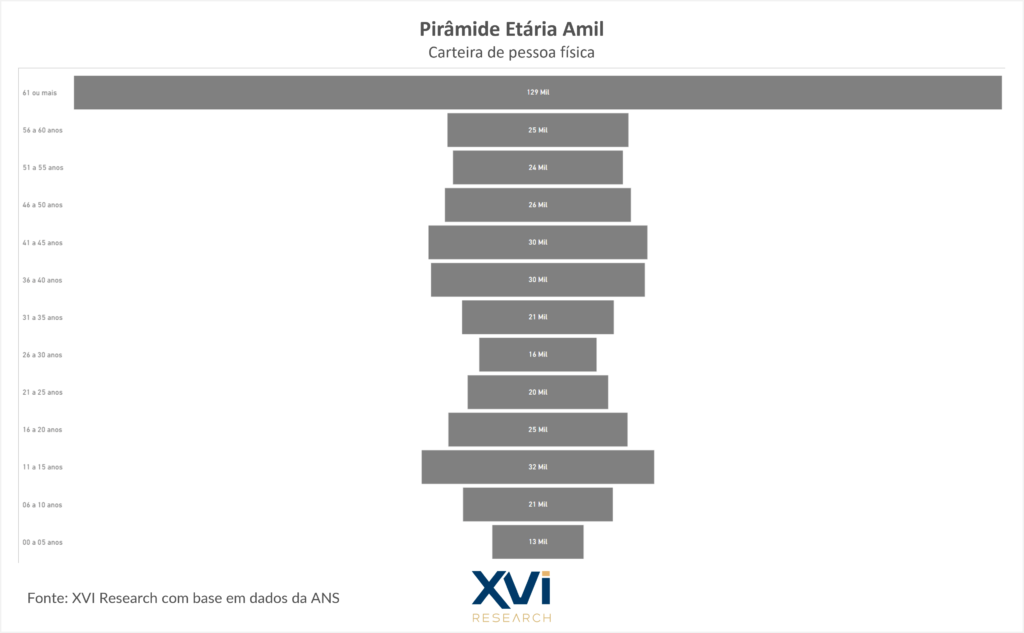

A carteira de planos individuais ou familiares tem 31,3% de idosos (61 anos ou mais), enquanto as demais apenas 6,55%. Essa alteração no perfil da carteira poderá levar a uma maior sustentabilidade operacional da companhia.

Segundo a sala de imprensa da Amil, a estrutura assistencial da operadora conta com uma rede própria composta por 15 hospitais, distribuídos no Rio de Janeiro e em São Paulo, somando 1.700 leitos próprios. A Amil possui ainda 53 unidades ambulatoriais, distribuídas entre clínicas, consultórios, unidades de pronto atendimento e diagnósticas.

Pouco mais de um ano após o anúncio da fusão entre NotreDame Intermédica e Hapvida, esta será uma das maiores transações realizadas no mercado de saúde suplementar.

A aquisição da Amil é peça estratégica fundamental para os grandes grupos que buscam a consolidação no mercado do Sudeste. O processo de consolidação não deverá cessar em 2022.

A operadora também possui uma carteira crescente de planos odontológicos (aproximadamente 2,2 milhões de beneficiários), entretanto, estes não serão tratados em nossas publicações.

Operação deverá passar por um olhar especial do CADE

Vale destacar que a transação deve passar por apreciação do Conselho Administrativo de Defesa Econômica (CADE), que deve atuar com maior rigor após o recente aquecimento do setor e de sua tendência de consolidação. Em seus dois últimos volumes da série de Cadernos do Cade, lançados em 2021 e 2022, a autarquia atualizou informações sobre o sistema de saúde suplementar, evidenciando um olhar atento ao setor. A depender do(s) adquirente(s), a operação pode ocorrer com o fracionamento dos ativos, levando em conta também os impactos mercadológicos regionais relacionados a esta.

Em nossas próximas publicações, exploraremos melhor esse tema.

Acesse o PAINEL INTERATIVO dos beneficiários da Amil:

O que você achou disso?

Clique nas estrelas

Média da classificação 5 / 5. Número de votos: 7

Nenhum voto até agora! Seja o primeiro a avaliar este post.

Lamentamos que este post não tenha sido útil para você!

Vamos melhorar este post!

Diga-nos, como podemos melhorar este post?