“Preocupe-se somente quando achar que tiver tudo resolvido”

Morgan Housel

Duas decisões importantes a serem tomadas pelos gestores estão resumidas entre: (i) decisões de investimentos, que dizem respeito a melhor destinação dos recursos de uma organização, sempre observando a máxima de maior retorno com a menor exposição possível ao risco; (ii) decisões de financiamento, relacionadas às fontes de recurso que a organização pretende tomar para financiar suas atividades e decisões de investimento, como por exemplo a captação de recursos junto a credores ou acionistas.

Essas decisões se mostraram e continuam sendo grandes desafios às organizações do setor de saúde suplementar brasileiro. Entre os anos de 2020 e 2022, a pandemia do COVID-19 impulsionou o movimento de consolidação do setor, com aumento de competitividade entre os players de mercado e pressão sobre as margens, este último movimento decorrente do constante aumento dos custos médico-hospitalares (VCMH) em ritmo superior ao índice de inflação utilizado para reajustes de planos de saúde regulados pela ANS.

Desafios do crédito no setor de saúde

O cenário atual da saúde suplementar enfrenta alguns desafios. Dentre os quais valem destaque:

Cenário Macroeconômico:

A economia global se encontra em um cenário de maior inflação, principalmente devido ao choque de oferta causado pelos conflitos na Ucrânia e Rússia. Diante disso, os Bancos Centrais trabalham com taxas de juros mais altas se comparadas às experimentadas durante os anos iniciais da pandemia de COVID-19, quando o objetivo principal era impulsionar economia;

Situação atual do Setor de Saúde:

Os últimos anos foram marcados pelos efeitos da pandemia do COVID-19, com diversas operadoras apresentando dificuldades operacionais;

O Custo de Capital:

o principal desdobramento do fato citado no primeiro item é a elevação do custo de capital, visto que esse é diretamente afetado pela taxa básica de juros, a SELIC. Diante do maior custo, a análise de viabilidade se faz ainda mais importante, bem como se torna essencial constituir uma adequada estruturação financeira do investimento, priorizando fontes de recursos de longo prazo.

É importante destacar que esse contextoinfluencia todos os modelos de captação de recursos existentes no mercado brasileiro (Notas comerciais, Certificados de Recebíveis Imobiliários – CRI, Fundos de Investimento Imobiliário – FII, Captação junto a Instituições Financeiras). Este último modelo, por ser o mais tradicional e usualmente utilizado pelas Cooperativas Médicas, é nosso foco de análise.

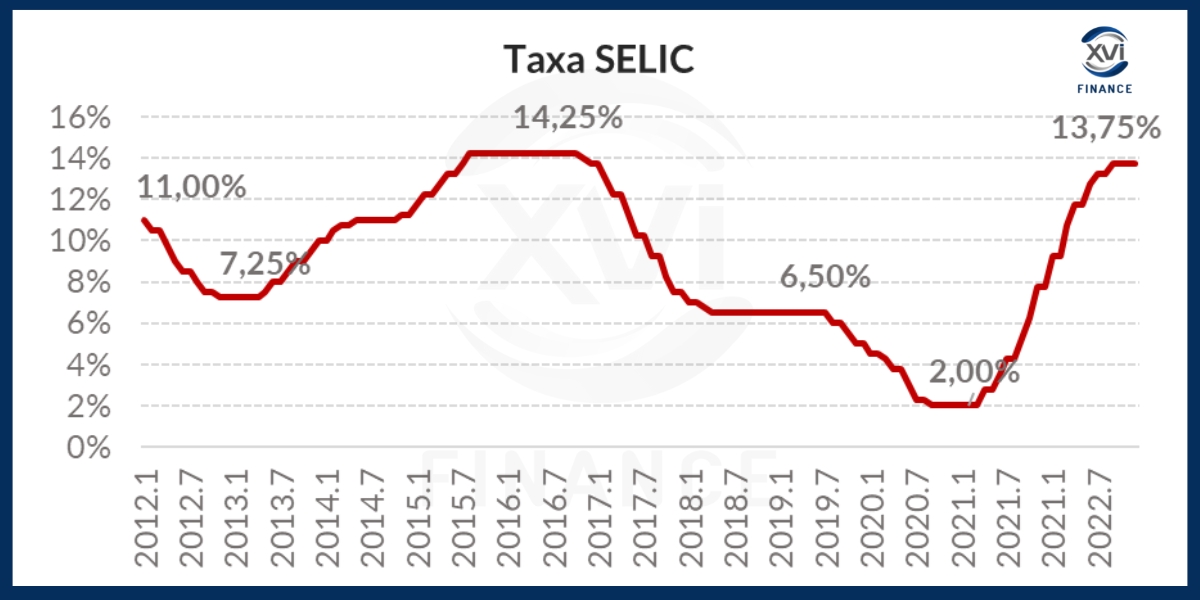

Conforme demonstrado no gráfico a seguir, o Comitê de Política Monetária (COPM) do Banco Central do Brasil (BACEN) fez dois grandes movimentos na meta da taxa SELIC nos últimos anos: (i) redução de 14,25% a.a. para 2,00% a.a. de 2016 para 2021; (ii) elevação dos 2,00% a.a. para 13,75% a.a. de 2021 para 2022. Este último movimento de alta tido como resposta tanto ao cenário inflacionário quanto pelas incertezas causadas pela guerra entre Ucrânia e Rússia.

Como citado, o resultado desse movimento é a elevação dos custos de captações de recursos, normalmente atreladas ao CDI.¹0. Este custo é repassado ao tomador do crédito normalmente de duas formas: por meio da taxa básica de juros da operação (atrelada ao CDI) e de um Spread (adicional, exigido pela instituição financeira). A depender do perfil do tomador do crédito e do grau de incerteza da operação e de mercado, o Spread pode ser maior ou menor. Isso significa que operadoras com maior saúde financeira ou projetos de investimentos bem estruturados terão acesso a crédito mais barato.

Qual a perspectiva para o cenário de crédito nos próximos anos?

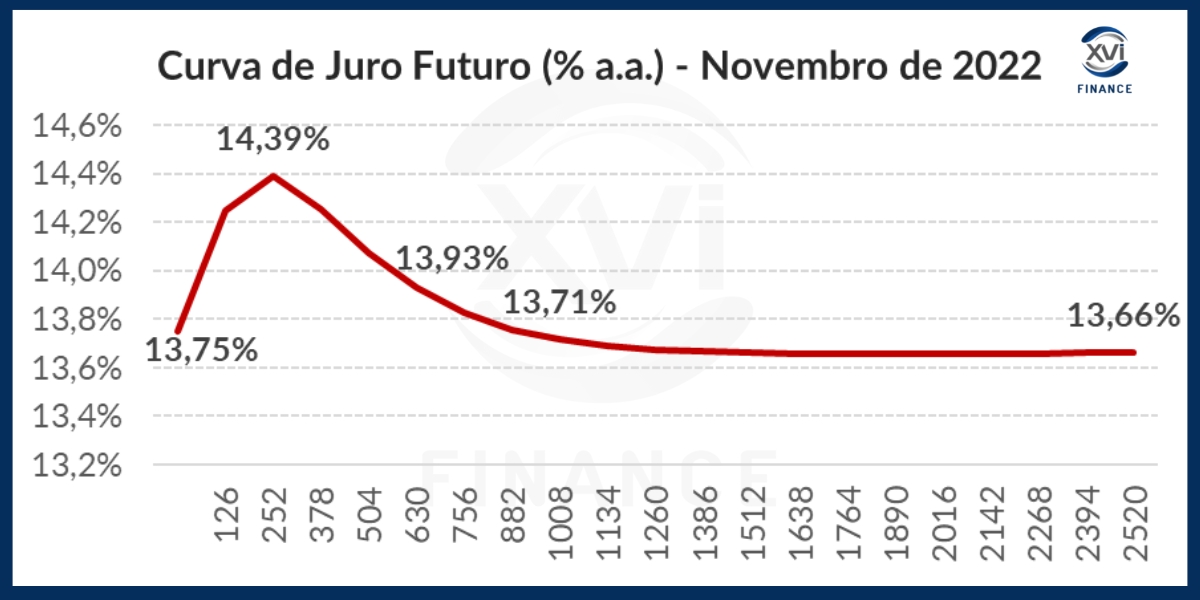

Para visualizar o cenário futuro, se faz necessário analisar as expectativas do próprio mercado para as taxas de juros no Brasil, conforme demonstrado pela Curva de Juros Futuro³ apresentada a seguir.

Nas últimas semanas houve uma inversão da expectativa de redução da taxa SELIC para 2023, com os investidores passando a embutir ao longo de toda a curva de juros um maior risco fiscal, consolidando assim a expectativa de novo aumento.

Apesar disso, a última ATA do COPOM reconheceu que o momento precisa de atenção e cuidado elevado, mas destacou a não-necessidade de elevação de juros no momento.

Como reagir ao atual cenário?

Em momentos como este, nos quais há um ambiente turbulento e as operações de crédito estão mais caras, o ideal é realizar novos investimentos por meio de captações com taxas pós-fixadas ou voltar-se para as operações estruturadas, a depender do volume e prazo de captação.

No caso da captação tradicional com instituições financeiras, o importante é apresentar um projeto estruturado que se demonstre economicamente viável, além de deixar clara a solidez financeira da operadora de saúde por meio da apresentação dos demonstrativos financeiros e demais documentos que compõem o “Kit Banco”. Alinhado a um bom relacionamento com a instituição financeira, a sustenção e negociação com o auxílio de consultoria especializada, as chances de se conseguir melhores condições na liberação do crédito são altas.

Diante a necessidade de financiamento de projetos e de maior liquidez para as empresas no setor.a opção por uma captação ou financiamento no modelo adequado pode garantir a suficiência de caixa necessária para atender a demanda por investimentos e compor a melhor estrutura de capital, dentre o mix mais eficiente entre capital próprio e capital de terceiros.

Outra possibilidade de captação de recursos é via mercado de capitais, com as captações estruturadas, como por meio da emissão de Debêntures, Notas Comerciais, Certificados de Recebíveis Imobiliários (CRI), Fundo de Investimento Imobiliário (FII), dentre outros formatos. Nestes casos, o melhor é discutir cada uma das possibilidades diretamente com uma consultoria especializada, que poderá analisar com você os prós e contras de cada uma destas opções e indicar a mais adequada para sua operação.

¹ Título de curtíssimo prazo (prazo normalmente diário) emitido pelas instituições financeiras para a realização de empréstimos entre elas, com o objetivo de garantir saldo positivo em seu caixa.

² Taxa dos Depósitos Interbancários.

³ A curva de juros futuro é divulgada pela Anbima – Associação Brasileira das Entidades dos Mercados Financeiros e de Capitais.

Como ocorrem as Incorporações entre Cooperativas Médicas?

Conheça a metodologia XVI que garante a competitividade, a promoção de ganho de sinergia, redução de custos e, em especial, a proteção do modelo cooperativista dos nossos clientes.

7 de dezembro de 2022, às 19:00 horas

Para todas as situações, a XVI Finance poderá auxiliar você a selecionar a melhor opção para o seu negócio. Nossos consultores foram responsáveis pelo desenvolvimento do primeiro Fundo de Investimento Imobiliário e emissão de Notas Comerciais para uma Unimed, inaugurando em 2021 sua terceira captação via BNDES Direto no Sistema Unimed. Ao todo, a XVI Finance já captou mais de R$ 1 bilhão para investimento no setor de saúde brasileiro.

Conheça nossas soluções ou contate um consultor para saber mais:

Prof. Dr. Gleison Fonseca

Consultor Sênior na

XVI Finance

Prof. Dr. Ulisses Silva

Diretor de Negócios na

XVI Finance

O que você achou disso?

Clique nas estrelas

Média da classificação 5 / 5. Número de votos: 7

Nenhum voto até agora! Seja o primeiro a avaliar este post.

Lamentamos que este post não tenha sido útil para você!

Vamos melhorar este post!

Diga-nos, como podemos melhorar este post?